Interessante como o debate sobre “Aposentadoria através dos Fundos de Investimentos Imobiliários” foi intenso 🙂

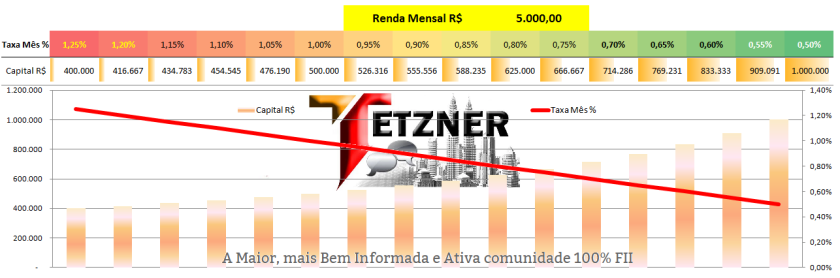

A tabela acima ilustra o primeiro passo que devemos dar na direção da Independência Financeira com FIIs: saber qual é a nossa necessidade imediata de remuneração mensal para alcançar a sonhada IF!

Esqueçam por um momento os preciosismos, as atualizações monetárias ao longo dos anos de acumulação, vamos respirar o presente e sonhar um pouco com o futuro, ok?

Matemática simples, o retorno mensal é o resultado de uma Taxa de Remuneração do seu Capital Investido; este capital é a quantia desejada.

Quanto menor for a Taxa obtida, maior terá de ser o montante acumulado e claro, quanto maior a taxa… maior é o risco envolvido no investimento.

Acharam que eu ia mostrar só o lado bom? Talvez um pouco de realidade ajude mais você neste começo a estabelecer algumas premissas para que o sonho se torne realidade e não vire um pesadelo 🙂

Sonhar não custa nada, certo? Errado… sonhar também leva tempo e nos investimentos, tempo é dinheiro!

Mas quando o sonho vem junto com o planejamento, podemos potencializar o resultado evitando algumas armadilhas mentais, como a de perseguir as maiores taxas e acabar afetando o principal investido com prejuízos e rendas não recorrentes.

Continua logo abaixo…

Aposentado

tenho 64 anos, pretendo parar aos 70 com 9.000,00 mensais. Tenho 50% do valor acumulado necessário para meu objetivo. Estou aportando forte em FII. e é dele que pretendo realizar este intento. tenho atualmente Tesouro Direto, PGBL e Ações. Estimo viver entre 83 e 85 anos como meus pais e avós. Tenho firme convicção, quase certeza que vou conseguir. Não é muita coisa, mas é o que consegui planejar e fazer; diga-se de passagem comecei o planejamento tarde, aos 57 anos e considero que avancei bem. Tem que estudar os ativos, perseverar, ter educação financeira e objetivo. obs: atualmente tenho 3.900,00 INSS e continuo na ativa com muitíssimo mais mensais. Minha carteira hoje tem 25% de FII, 20% Tesouro, 10% Ações e 45% PGBL

CurtirCurtido por 4 pessoas

Tenho 34 anos, sou poupador desde os 13 anos mas comecei a ser investidor p/ valer no ano passado. Minha meta é conseguir meu primeiro milhão aos 40 anos, valor que para mim não garante a independência financeira. Penso que 2 milhões seria o valor ideal, porém quando chegar nessa sonhada IF não pretendo parar de trabalhar.

A maior parte de minha carteira está em renda fixa, sendo minha galinha dos ovo de ouro os títulos ICPA+ com vcto em 2035 e 2050 com cupom. Como estou na fase de acumulação de patrimônio, meu objeto é 85% em renda fixa, 10% FIIs e 5% ações/opções.

Quando for chegando mais próximo da IF, vou estudar aumentar a parcela em ativos geradores de renda.

CurtirCurtido por 1 pessoa

Legal Linelson!

Parabéns pela disciplina!

Vou fazer um contraponto com o objetivo de nos colocar para raciocinar:

– VC estando na fase de acumulação. Nao seria mais interessante investir na NTNB-principal (sem cupom)? Os juros compostos são bem mais poderosos nessa modalidade.

– Qdo chegar mais próximo da IF, vc vai aumentar a parcela de ativos geradores de renda. Vc quer dizer FII’s? ou ações? Se for isso, eu penso justamente o contrário… Qdo eu for mais velho eu penso em diminuir a parcela em RV. Minha alocação de ativos tem uma parcela maior em RV agora e, com o avançar da minha idade, o apetite para o risco vai diminuindo. Estou na casa dos 30 também!

Um grande abraço!

CurtirCurtido por 1 pessoa

Ops, 26,5% da minha carteira está no TD 2035 e apenas 4,6% no 2050 com Cupom.

Quando falo em geradores de renda são de todos os tipos, pode ser FIIs, títulos públicos ou até mesmo renda fixa / debêntures. Mas você está certo, alcançou a IF a minha tendência é diminuir o risco. Assim é provável da parcela da carteira que destinaria para a geração de renda ficaria uns 65% em Títulos Públicos e 35% em FIIs. Até lá tenho bastante tempo para meditar rsrs.

Renda variável vou na boa, quando abre oportunidades dou uma arriscada. Já me testei no começo do ano com as minhas aplicações em renda variável e ver um preju de -10% não caiu bem. Foi só ficar no zero a zero que vendi a grande parte.

Devagar e sempre, não vou ficar rico logo mas a minha aposentadoria deve ser tranquila. O negócio é aproveitar enquanto o Brasil ainda er a maior taxa de juros reais do mundo.

Abs

CurtirCurtir

Segue o meu pensamento sobre origem de recursos de aposentadoria.

Eu parto do princípio que a origem da renda da aposentadoria futura deverá vir de múltiplas fontes. Acabou aquela história de receber uma aposentadoria descente da previdência pública. E também aqueles que hoje ingressam no serviço público não terão polpudos (e injustos) proventos integrais. Então, o que fazer?

– estude finanças e investimento como você estuda para evoluir na carreira profissional.

– guarde dinheiro sempre, principalmente nas fases onde você terá remuneração maior e gastos menores.

– aprenda a poupar recursos desde cedo. Assim o esforço será menor no futuro quando a ficha da aposentadoria cair.

– não adianta poupar desde cedo e guardar dinheiro no lugar errado. Veja qual o melhor investimento para o momento da sua vida, dos produtos ofertados no mercado e das oportunidades que aparecem. Aqui são reunidos os três itens acima mencionados.

– Não concentre. Saiba racionalizar os recursos. Há momentos em que um investimento vai melhor que o outro e a chance de perder tudo é reduzida.

Senso assim sou da tese que o aposentado do futuro deverá ter rendas distintas, provenientes de fontes distintas. Parte viria da previdência pública e outra parte da previdência privada (principalmente se forem bons planos de empresas). Também os recursos poderão vir de FII e imóveis alugados, dividendos de ações e cupons do TD, juros de RF/fundos DI, aplicações no exterior, etc.

CurtirCurtido por 6 pessoas

Suntzu, eu penso da mesma maneira, multiplas fontes.

Mas eu fico com uma duvida que é com relação ao balanceamento dos resgates dessa fontes.

Por exemplo:

1- INSS: cobre 30% de meus gastos. Os restantes 70% viriam de:

2- Investimentos em FIIs: esse é tranquilo, pega a renda mensal e usa;

3- Tesouro Selic: calcula o juro real no mês anterior e pede resgate no mês atual;

4- Tesouro NTN-B principal: só usa em 2 cenários:

– Se a cota tiver engordado muito e estiver precisando de uma “bolada” para o momento (troca carro, viagem)

– No vencimento, pois aí terei conseguido a inflação mais juros pactuados. Reaplicar numa NTN-B com juros

pois nesta fase ativos com renda são mais interessantes.

5- Tesouro NTN-B com juros: consome os “cupons” e nestes meses de pgto alivia o “consumo” da renda dos FIIs;

6- LCIs, CDBs, etc: Nas datas de renovação analisa se precisa de um reforço para consumo não recorrente,

tipo troca de carro, se não, reaplica.

7- Ações: idem ao item 5, consome os pgtos dos dividendos/jcp

8- Fundos de investimento: idem ao item 3, resgates do juro “real” do mês anterior.

Agradeço se alguém tiver algum link/sugestões/críticas de como balancear os resgates dos investimentos na fase de aposentadoria.

CurtirCurtir

Bom dia Zippo57,

então estou muito longe da minha aposentadoria, 29 anos… previsão de me aposentar com 50 anos…

Sobre essas dúvidas, o que faço é o seguinte (hoje e como me planejo)

FII – Aplico no mínimo 20% do meu salário ao mês + reinvestir todo rendimento. META – ter uma renda mensal de pelo menos 2 salários meus atuais, mas com o passar do tempo pode melhorar com o aumento de renda. Se possível continuar guardando 20% da renda

Ações – Compro um pouco todo mês, reinvisto todos os dividendos… META – usar os dividendos como um “PLR” e 13 durante a aposentadoria, para poder viajar, trocar de carro e tudo mais.

INSS – Então, será que vai me pagar algo até lá? hehehehe…Brincadeira a parte, meta seria continuar usando investimento, mas sem compromisso.

Fundos de Ações – Ganho de capital no longo prazo

Renda Fixa – Hoje para reserva de emergência, oportunidade e possível compra de imóvel ano que vem. No mais penso em não utilizar muito.

Mas tudo isso é planejamento, devido a minha idade e tempo de aplicação ainda, muita coisa pode mudar, então veremos como fica nos próximos anos.

CurtirCurtir

Teztner, parabéns pelo trabalho.

Sou um bebê em FII’s e tenho aprendido muito com todos aqui.

Esse debate veio a esclarecer ainda mais os meus objetivos financeiros.

abs e muito obrigado.

CurtirCurtido por 2 pessoas

Alexandre Zaia

satisfação demais tê-lo por aqui 🙂

esses feedbacks ajudam demais, sabia?

Qual o papel dos FIIs na sua carteira hoje?

CurtirCurtir

Sensacional

CurtirCurtido por 1 pessoa

caracas vou ler tudo aqui nossa não tinha feito projeção não

CurtirCurtir

Nossa… que benção ver estes gráficos. Que lindo!!! Diminui minha posição em fii mas preciso e irei retomar o projeto de me aposentar decentemente…. isso se conseguir me aposentar porque do jeito que está….enfim. Sou servidor público e está tudo muito complicado. Desculpem o pequeno desabafo. Tetzner, por gentileza, teria como postar o último gráfico com aporte de R$ 1k? Obrigado.

CurtirCurtido por 1 pessoa

Pablo

mesma taxa e mudo o aporte para 1000, isso?

mantenho a IF em 5000?

CurtirCurtir

Vai cruzar bem antes a linha verde 8)

CurtirCurtir

encurta praticamente em 3 anos a IF e mantido o tempo original, eleva passiva em 40% a renda 😀

CurtirCurtido por 1 pessoa

Isso mesmo Tezner. Só muda o aporte, por favor. Só informar o tempo para a IF já está ótimo. Obrigado.

CurtirCurtir

Foi mais rápido que eu. Obrigado.

CurtirCurtir

Pablo, culpa dele não minha 😀

CurtirCurtir

Rs…a comparação que você fez com o Bolt foi sensacional.

CurtirCurtir

Mas não é igual?

demora um pouco para pegar o jeito, mas vai ajeitando e quando embala… rapaz ninguém segura 🙂

CurtirCurtir

Telzner

Impressionante a forma simples/direta e didatica que você abordou este tema, e como me ajudou a esclarecer inúmeras duvidas que tinha em minha mente, apenas pairou uma duvida sobre mim não seria coerente corrigir o montante desejado para se aposentar pela inflação, pois R$ 5.000,00 hoje não serão a mesma coisa daqui a 10 anos e também não eram a 10 anos atrás o poder de compra se deteriora com o passar do tempo.

Desde já agradeço pela sua resposta

Obrigado

CurtirCurtido por 1 pessoa

Que bom que gostou Mauro 🙂

Sim, o ideal é aplicar a correção, mas como usamos os FIIs e para simplificar a explicação mantive constante.

Outro ponto, numa previdência privada comum eles corrigem o boleto anualmente, aqui você decide até se num mês tiver sobra e puder por mais ou se houve um imprevisto pontual e tiver de aplicar menos 😀

O importante é Perseverar!

CurtirCurtir

Tetzner, como faço para assistir aquela entrevista com Ana Menezes?

Vc me envia a senha?

Grato pelo retorno.

________________________________

CurtirCurtir

Hass legal ver você de volta 🙂

no email, depois conte para gente o que achou do evento!

CurtirCurtir

Já sei então o quanto eu quero para viver tranquilo; seja para “aposentar as chuteiras” ou como disseram, apenas para ter mais liberdade e trabalhar com o que quiser, como quiser e desejar.

Um fato interessante sobre a IF(Independência Financeira) é que você acaba fazendo mais coisas depois que atinge ela do que na fase de acumulação; inclusive estabelecer rotinas para que não acabe trocando o dia pela noite rs

Anos, meses, semanas e dias tomam outra dimensão, você só tem uma vaga lembrança do quanto é ruim uma segunda-feira e do tanto que festeja a sexta-feira; todo dia é sábado 😀

CurtirCurtido por 8 pessoas

A pergunta seguinte nos remete ao tempo de acumulação, então novamente abusando da simplicidade matemáticas e, por hora, abstraindo o efeito dos juros compostos, temos aqui uma ideia do tempo necessário de acumulação para cada quantia desejada:

CurtirCurtido por 2 pessoas

Parece bem óbvio que quanto menos economizarmos, mais tempo vamos levar para acumular a quantia desejada, certo?

Mas isso tudo até agora é matemática e onde é que entram os FIIs?

CurtirCurtido por 1 pessoa

tetz se clicar na imagem aumenta fica bem melhor pra ver

CurtirCurtir

Tetz,

Sensacional esta duas pegadas…

Um fato interessante sobre a IF(Independência Financeira) é que você acaba fazendo mais coisas depois que atinge ela do que na fase de acumulação; inclusive estabelecer rotinas para que não acabe trocando o dia pela noite rs

Anos, meses, semanas e dias tomam outra dimensão, você só tem uma vaga lembrança do quanto é ruim uma segunda-feira e do tanto que festeja a sexta-feira; todo dia é sábado😀

Como dizem por aqui volta e meia, vale “mil curtidas” ! 😀

CurtirCurtido por 5 pessoas

estas… (diacho! rsrs)

CurtirCurtir

O papel dos Fundos Imobiliários é desempenhado em 3 frentes:

– Na Taxa de Remuneração

– No Acúmulo de Capital

– Sob Efeito dos Juros Compostos

Cada aporte levará à aquisição de uma quantidade de cotas, as quais começam a gerar rendimentos que potencializam o aporte e aceleram o acúmulo de capital, através dos juros compostos.

Lembram dessa figura?

CurtirCurtido por 4 pessoas

Então…

A “brincadeira” ai de cima é a faixa Azul 😀

Percebam como a taxa, o reinvestimento e o efeito dos juros compostos elevam drasticamente o montante acumulado no mesmo período de tempo.

É mais ou menos igual o Bolt… na largada ele fica meio apagado, você fica se perguntando “cadê o raio” ?

O tempo vai passando, a renda das cotas adquiridas vai se somando aos aportes e eles vão crescendo ao longo do tempo, ganhando velocidade, …

Passa um, dois, três, … dispara!

Abre uma distância, duas, três, … e já começa a olhar para trás a turma que vai ficando pelo caminho 😀

CurtirCurtido por 3 pessoas

Tetz

Brilhante sua capacidade de sintetizar em apenas 3 gráficos todos o raciocínio.

Agora basta você disponibilizar esse trabalho (planilhas e gráficos) para os assinantes lançarem seus próprios objetivos. (E montar um pequeno maunal de instruções e uso).

Somente acho você MUITO otimista na taxa de juros REAL.

Sua tabela vai de 1,25%am a 0,5%am.

Está com receio de desanimar os novatos?

Galera!!. Joga 0,5%am na simulação.

CurtirCurtido por 4 pessoas

Nossa!!! quase chorando aqui de tanta emoção. Brilhante estudo.

CurtirCurtido por 1 pessoa

Darks

não fiz para animar, nem desanimar

coloquei um amplo espectro de taxas porque nos FIIs você consegue ir de ponta a ponta; selecionar ou não estes fundos para a carteira vai de cada um 🙂

CurtirCurtido por 1 pessoa

lokoisback legal que tenha gostado, os feedbacks de vocês nos ajudam a direcionar o estudo

eu imagino que cada um de vocês em algum momento fez algo similar, se quiser compartilhar é a hora e o local 😀

CurtirCurtido por 1 pessoa

E você ai achando que vai demorar muito?

Veja por exemplo essa imagem:

Supondo um aporte constante, como se fosse uma previdência privada e olha que eu nem atualizei o “boleto” ao longo dos anos kkk

CurtirCurtido por 2 pessoas

Comparativamente, em pouco tempo a renda passiva já está DOBRANDO seu aporte!

CurtirCurtido por 1 pessoa

Mas o que você deve estar se perguntando é:

Ok, então QUANDO eu alcanço a minha Independência Financeira, ou seja, em que momento a Renda Passiva passa meu salário?

CurtirCurtido por 1 pessoa

Logo…

Simplificando tudo, tirando inflação, aumento de salário por promoção, apenas para que possamos esboçar ou delinear esse plano, temos a seguinte imagem:

CurtirCurtido por 2 pessoas

é o mesmo gráfico anterior, só deixamos o “bolo no forno” por mais tempo; resultando ai num pedaço maior 🙂

vejam que não utilizei nenhum valor absurdo, os R$ 750,00 do aporte hoje representam menos que um salário mínimo…

CurtirCurtido por 2 pessoas

CurtirCurtido por 2 pessoas

É…. nada como dar uma olhadinha nesses gráficos pra não esquecer dos objetivos e dar uma animada no domingo!!!!

Demais!!!!

CurtirCurtido por 2 pessoas